- 基本信息

- 办理条件

- 办理流程

- 申请材料

- 收费情况

- 设定依据

- 查看评价

- 常见问题

基本信息

| 事项编号 | 11620981MB1594891R400043008000002 |

| 服务对象 | 自然人、法人、其他组织 |

| 办理时间 | 工作日上午8:30-12:00,下午 14:30-18:00;法定节假日期间政务服务网可正常访问、注册和申报业务,网上受理审批工作将在节后正常进行 |

| 办件类型 | 即办件 |

| 法定时限 | 1个工作日 |

| 承诺时限 | 0天1.0小时 |

| 实施机构 | 玉门市税务局 |

| 行使层级 | 县级 |

| 事项类型 | 行政征收 |

| 预约办理 | 支持 |

| 是否收费 | 否 |

| 最少跑路次数 | 0 |

| 联办机构 | 无 |

| 咨询电话 | 0937-3212345 0937-3339919 |

| 办理地点 | 酒泉市玉门市新市区铁人大道41号市民中心三楼服务大厅C001-C017窗口 |

| 投诉电话 | 0937-3212345 0937-3339955 |

办理条件

(1)非无纸化管理出口企业报送的纸质资料应凭证齐全,签字、印章完整,复印件注明“与

原件一致”字样并加盖企业公章。无纸化管理的企业不核对上述项,只提供通过税控数字证书签

名后的电子数据,原规定应向主管税务机关报送的纸质凭证和纸质申报表留存企业备查。

(2)出口企业报送的电子数据信息齐全、有效。

(3)经核对无误的,税务人员出具受理税务事项通知书,并将申报资料传递至审核人员;核

对有误的,不予受理,出具税务事项通知书,一次性告知出口企业需补正的资料或者不予受理的

原因。

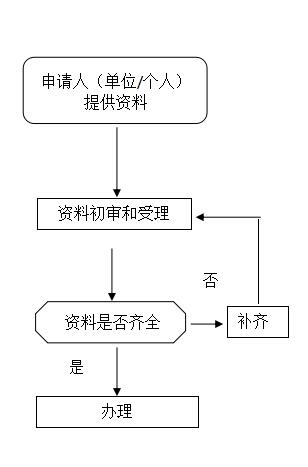

办理流程

申请材料

| 材料名称 | 材料类型 | 材料要求 | 是否需电子材料 | 填报须知 | 资料下载 |

| 《外贸企业出口退税汇总申报表》 | 原件 | A4一份 | 否 | 申请人自备 |

收费情况

不收费

设定依据

"1.《国家税务总局关于发布〈出口货物劳务增值税和消费税管理办法〉的公告》(国家税务总局公告2012年第24号)第五条 外贸企业出口货物免退税的申报 (一)申报程序和期限 企业当月出口的货物须在次月的增值税纳税申报期内,向主管税务机关办理增值税纳税申报,将适用退(免)税政策的出口货物销售额填报在增值税纳税申报表的“免税货物销售额”栏。 企业应在货物报关出口之日次月起至次年4月30日前的各增值税纳税申报期内,收齐有关凭证,向主管税务机关办理出口货物增值税、消费税免退税申报。经主管税务机关批准的,企业在增值税纳税申报期以外的其他时间也可办理免退税申报。逾期的,企业不得申报免退税。 (二)申报资料 1.《外贸企业出口退税汇总申报表》(见附件15);2.《外贸企业出口退税进货明细申报表》(见附件16);3.《外贸企业出口退税出口明细申报表》(见附件17);4.出口货物退(免)税正式申报电子数据;5.下列原始凭证(1)出口货物报关单;(2)增值税专用发票(抵扣联)、海关进口增值税专用缴款书(提供海关进口增值税专用缴款书的,下同);(6)主管税务机关要求提供的其他资料。 第六条出口企业和其他单位出口的视同出口货物及对外提供加工修理修配劳务的退(免)税申报 报关进入特殊区域并销售给特殊区域内单位或境外单位、个人的货物,特殊区域外的生产企业或外贸企业的退(免)税申报分别按本办法第四、五条的规定办理。 其他视同出口货物和对外提供加工修理修配劳务,属于报关出口的,为报关出口之日起,属于非报关出口销售的,为出口发票或普通发票开具之日起,出口企业或其他单位应在次月至次年4月30日前的各增值税纳税申报期内申报退(免)税。逾期的,出口企业或其他单位不得申报退(免)税。申报退(免)税时,生产企业除按本办法第四条,外贸企业和没有生产能力的其他单位除按本办法第五条的规定申报〔不提供出口收汇核销单;非报关出口销售的不提供出口货物报关单和出口发票,属于生产企业销售的提供普通发票〕外,下列货物劳务,出口企业和其他单位还须提供下列对应的补充资料: (一)对外援助的出口货物,应提供商务部批准使用援外优惠贷款的批文(“援外任务书”)复印件或商务部批准使用援外合资合作项目基金的批文(“援外任务书”)复印件。 (二)用于对外承包工程项目的出口货物,应提供对外承包工程合同;属于分包的,由承接分包的出口企业或其他单位申请退(免)税,申请退(免)税时除提供对外承包合同外,还须提供分包合同(协议)。 (三)用于境外投资的出口货物,应提供商务部及其授权单位批准其在境外投资的文件副本。 (四)向海关报关运入海关监管仓库供海关隔离区内免税店销售的货物,提供的出口货物报关单应加盖有免税品经营企业报关专用章;上海虹桥、浦东机场海关国际隔离区内的免税店销售的货物,提供的出口货物报关单应加盖免税店报关专用章,并提供海关对免税店销售货物的核销证明。 (五)销售的中标机电产品,应提供下列资料:1.招标单位所在地主管税务机关签发的《中标证明通知书》;2.由中国招标公司或其他国内招标组织签发的中标证明(正本);3.中标人与中国招标公司或其他招标组织签订的供货合同(协议);4.中标人按照标书规定及供货合同向用户发货的发货单;5.中标机电产品用户收货清单;6.外国企业中标再分包给国内企业供应的机电产品,还应提供与中标企业签署的分包合同(协议)。 (六)销售给海上石油天然气开采企业的自产的海洋工程结构物,应提供销售合同。 (七)销售给外轮、远洋国轮的货物,应提供列明销售货物名称、数量、销售金额并经外轮、远洋国轮船长签名的出口发票。 (八)生产并销售给国内和国外航空公司国际航班的航空食品,应提供下列资料:1.与航空公司签订的配餐合同;2.航空公司提供的配餐计划表(须注明航班号、起降城市等内容);3.国际航班乘务长签字的送货清单(须注明航空公司名称、航班号等内容)。 (九)对外提供加工修理修配劳务,应提供下列资料:1.修理修配船舶以外其他物品的提供贸易方式为“修理物品”的出口货物报关单;2.与境外单位、个人签署的修理修配合同;3.维修工作单(对外修理修配飞机业务提供)。 第七条 出口货物劳务退(免)税其他申报要求 (一)输入特殊区域的水电气,由购买水电气的特殊区域内的生产企业申报退税。企业应在购进货物增值税专用发票的开具之日次月起至次年4月30日前的各增值税纳税申报期内向主管税务机关申报退税。逾期的,企业不得申报退税。申报退税时,应填报《购进自用货物退税申报表》(见附件18),提供正式电子申报数据及下列资料:1.增值税专用发票(抵扣联);2.支付水、电、气费用的银行结算凭证(加盖银行印章的复印件)。 (二)运入保税区的货物,如果属于出口企业销售给境外单位、个人,境外单位、个人将其存放在保税区内的仓储企业,离境时由仓储企业办理报关手续,海关在其全部离境后,签发进入保税区的出口货物报关单的,保税区外的生产企业和外贸企业申报退(免)税时,除分别提供本办法第四、五条规定的资料外,还须提供仓储企业的出境货物备案清单。确定申报退(免)税期限的出口日期以最后一批出境货物备案清单上的出口日期为准。 (三)出口企业和其他单位出口的在2008年12月31日以前购进的设备、2009年1月1日以后购进但按照有关规定不得抵扣进项税额的设备、非增值税纳税人购进的设备,以及营业税改征增值税试点地区的出口企业和其他单位出口在本企业试点以前购进的设备,如果属于未计算抵扣进项税额的已使用过的设备,均实行增值税免退税办法。 出口企业和其他单位应在货物报关出口之日次月起至次年4月30日前的各增值税纳税申报期内,向主管税务机关单独申报退税。逾期的,出口企业和其他单位不得申报退税。申报退税时应填报《出口已使用过的设备退税申报表》(见附件19),提供正式申报电子数据及下列资料:1.出口货物报关单;2.委托出口的货物,还应提供受托方主管税务机关签发的代理出口货物证明,以及代理出口协议;3.增值税专用发票(抵扣联)或海关进口增值税专用缴款书;5.《出口已使用过的设备折旧情况确认表》(见附件20);6.主管税务机关要求提供的其他资料。 (六)出口企业和其他单位申报附件21所列货物的退(免)税,应在申报报表中的明细表“退(免)税业务类型”栏内填写附件21所列货物对应的标识。 2.《国家税务总局关于发布〈横琴、平潭开发有关增值税和消费税退税管理办法(试行)〉的公告》(国家税务总局2014年第70号公告)第五条 区内购买企业应在购进办理报关出口手续的区外货物之日(以出口货物报关单〔退税专用〕上注明的出口日期为准)次月起至次年4月30日前的各增值税纳税申报期内,提供以下资料向主管税务机关进行区外购进货物增值税、消费税退税申报。逾期的不得申报退税。 (一)《区内企业退税汇总申报表》(见附件1); (二)《区内企业退税进货明细申报表》(见附件2),在“业务类型”一栏填写“GHQYTS”; (三)《区内企业退税入区货物明细申报表》(见附件3),在“退(免)税业务类型”一栏填写“GHQYTS”; (四)区外货物增值税、消费税退税正式申报电子数据; (五)下列原始凭证:1.从区外销售企业取得的出口货物报关单(出口退税专用);2.进境货物备案清单(复印件加盖海关印章);3.增值税专用发票(抵扣联);4.属应税消费品的,还应提供消费税专用缴款书或分割单;5.主管税务机关要求提供的其他资料。 第六条 区内水电气企业向区外购进的用于区内与生产有关的水、蒸汽、电力、燃气,应在取得购进水、蒸汽、电力、燃气增值税专用发票的开具之日次月起至次年4月30日前的各增值税纳税申报期内,提供以下资料向主管税务机关申报退税。逾期的不得申报退税。 (一)《购进水电气退税申报表》(见附件4),在业务类型一栏填写“GJSDQ”; (二)正式电子申报数据; (三)下列原始凭证:1.增值税专用发票(抵扣联);2.水电气使用清单(经所在地的区管委会行业主管部门审核盖章,见附件5)。"

查看评价

常见问题

办理该业务需要哪些资料?1.《外贸企业出口退税汇总申报表》